Mô hình nến Morning Star

Morning Star là một mô hình nến bao gồm ba cây nến. Sự hình thành mô hình nến Sao mai đã hoàn thành cho thấy một tâm lý tăng giá mới trên thị trường . Nó được coi là một mô hình đảo chiều tăng giá khi trước đó là xu hướng giảm liên tục. Cấu trúc nến Morning Star bắt đầu bằng một cây nến đỏ tương đối dài, tiếp theo là một cây nến thứ hai nhỏ có thể có màu đỏ hoặc xanh lá cây và sau đó là cây nến thứ ba xác nhận cấu trúc sẽ là một cây nến xanh tương đối dài.

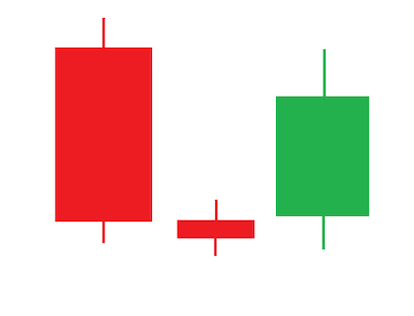

Hình minh họa của mô hình nến Morning Star

Lưu ý trong hình minh họa ở trên, nến đầu tiên là nến giảm có kích thước tương đối lớn, tiếp theo là nến bên trong nhỏ hơn và nến thứ ba cuối cùng là nến tăng tương đối lớn. Nến đầu tiên trong cấu trúc xác nhận tâm lý giảm giá trong xu hướng giảm, nến thứ hai cho thấy sự do dự trên thị trường, tiếp theo là nến thứ ba xác nhận khả năng đảo chiều tăng. Do đó, sự hình thành nến Morning Star là một mô hình đảo chiều tăng giá . Và hàm ý là giá sẽ tiếp tục cao hơn sau khi cấu trúc Morning Star đã hoàn thành.

Điều quan trọng cần lưu ý là trong sự hình thành nến Sao mai, nến trung tâm đóng một vai trò quan trọng. Nến trung tâm sẽ là một nến tương đối nhỏ so với hai nến khác liền kề với nó. Ngoài ra, nó thường được coi là một nến Doji. Nến Doji về cơ bản là một mô hình nến tương đối hẹp, trong đó thân nến cực kỳ nhỏ và 2 bóng không quan trọng trong mô hình nến Sao Mai này. Sự hình thành mô hình Morning Star cho thấy sự do dự trên thị trường.

Về việc xác định một mô hình Morning Star hợp lệ trên biểu đồ giá, điều quan trọng là cấu trúc phải được phân tích trong bối cảnh của hành động giá hiện tại. Điều đó có nghĩa là mô hình Morning Star hợp lệ thường sẽ xảy ra sau khi xu hướng giảm đã xảy ra trong một thời gian. Đó là những điểm nhấn mang lại cho mô hình Morning Star các đặc điểm của một tín hiệu đảo chiều tăng giá. Mô hình cho thấy rằng xu hướng giá giảm đang gặp nguy hiểm và một sự đảo chiều giá tăng sắp xảy ra.

Có một số cách mà một nhà giao dịch có thể thực hiện lệnh mua bằng cách sử dụng sự hình thành của Morning Star. Một trong những kỹ thuật được sử dụng rộng rãi để tham gia vào một vị thế mua sau khi hình thành Morning Star là chờ đợi sự bứt phá trên mức cao của nến thứ ba trong cấu trúc Morning Star. Khi điều này xảy ra, nó cung cấp xác nhận về đà tăng tiếp tục theo sau sự hình thành của Morning Star, điều này sẽ dẫn đến mức tăng giá bổ sung theo hướng tăng.

Một kỹ thuật khác mà một số nhà giao dịch sử dụng để tham gia vào một vị thế mua theo mô hình Morning Star là chờ đợi sự thoái lui nhỏ của cây nến thứ ba. Thông thường, mức thoái lui này sẽ là mức thoái lui 38 đến 50% . Logic ở đây là thị trường sẽ giảm xuống một chút sau khi hình thành Morning Star, tạo ra một điểm vào lệnh tốt hơn cho vị thế Mua.

Mặc dù đây là một phương pháp vào lệnh khả thi để giao dịch theo mô hình Morning Star, nhưng nó đi kèm với một số rủi ro. Rủi ro chính là sự thoái lui có thể dẫn đến sự sụt giảm giá hơn nữa và do đó có khả năng cao là bị dừng lỗ. Không giống như mục nhập lệnh đột phá được đề cập ở trên, mục nhập lệnh bằng cách chờ thoái lui này không yêu cầu thị trường cung cấp thêm xác nhận về động lượng tăng.

Nói chung, mức dừng lỗ đối với mô hình Morning Star nên được đặt dưới mức thấp của cây nến trung tâm. Đây thường sẽ là mức thấp nhất trong cấu trúc nến Sao Mai, và đó là một khu vực tuyệt vời để đặt lệnh dừng lỗ. Giá thường không di chuyển dưới mức này và nếu nó xảy ra, nó thường sẽ làm mất hiệu lực tiềm năng tăng giá của Mô hình nến Morning Star.

Sao Mai tăng giá tại vùng hỗ trợ chính

Khi giao dịch mô hình Morning Star tăng giá, tốt nhất bạn nên tập trung vào các thiết lập có xác suất cao nhất. Một trong những cách để làm điều đó là thực hiện các giao dịch trong đó mô hình Morning Star tăng giá xảy ra ở mức hỗ trợ chính. Khi điều này xảy ra, nó cho chúng ta thêm xác nhận và niềm tin về giao dịch.

Điều này là do tại một mức hỗ trợ quan trọng, người bán có thể áp đảo người mua dẫn đến sự bứt phá dưới mức hoặc người mua có thể áp đảo người bán dẫn đến sự đảo chiều tăng so với mức quan trọng. Vì chúng ta biết rằng mô hình Morning Star là một mô hình đảo chiều tăng giá, nó có thể là một tín hiệu mua tuyệt vời khi nó xuất hiện gần mức hỗ trợ chính.

Hãy xem một ví dụ về Morning Star ở mức hỗ trợ bằng cách sử dụng biểu đồ ngày của cặp EURJPY.

Lưu ý biểu đồ trên, hai mức đáy dao động quan trọng xảy ra trước khi hình thành mô hình Sao mai. Hai đáy dao động này tạo mức hỗ trợ chính. Khi giá quay trở lại mức này, chúng ta sẽ theo dõi chặt chẽ hành động giá để tìm bất kỳ manh mối nào về sự đột phá hoặc tiềm năng đảo chiều.

Khi giá tăng cao hơn sau lần dao động thấp thứ hai, chúng ta có thể thấy lần kiểm tra thứ ba về mức hỗ trợ quan trọng. Và kết quả thử nghiệm quay về lần thứ ba này là sự hình thành của mô hình Sao Mai. Điều này ủng hộ một sự đảo ngược và kỳ vọng mức hỗ trợ quan trọng sẽ được giữ vững. Theo dự đoán, giá bắt đầu tăng sau khi quá trình hình thành Morning Star.

Khi tham gia vào một vị thế mua bằng cách sử dụng mô hình Morning Star, đôi khi có thể khó xác định vị trí mục tiêu giá nên được đặt. Điều này là do mô hình Morning Star không cung cấp bất kỳ manh mối nào vì nó liên quan đến mức độ biến động giá sẽ theo sau. Do đó, bạn sẽ cần sử dụng một số công cụ kỹ thuật khác để thoát khỏi giao dịch. Một trong những kỹ thuật như vậy có thể là sử dụng Trailing Stop từ mức thấp ba cây nến tạo thành Morning Star làm điểm dừng sau khi giá đã di chuyển có lợi cho bạn một số lợi nhuận nhất định. Điều đó có nghĩa là lệnh thoát của bạn sẽ được kích hoạt khi giá phá vỡ mức thấp nhất của điểm Trailing Stop.

Sao Mai tăng giá với Stochastics

Bây giờ chúng ta hãy xem xét một bộ lọc khác hoạt động tốt với Morning Star đã được thiết lập. Cụ thể hơn, khi bạn kết hợp điểm quá bán từ một bộ dao động dựa trên động lượng , chẳng hạn như chỉ báo Stochastics, bạn sẽ gia tăng cơ hội giao dịch thành công.

Chỉ báo Stochastics là một công cụ đo lường dao động phổ biến cung cấp mức QUÁ BÁN Oversold và QUÁ MUA OverBought dựa trên một thời gian mặc định là 14 ngày. Bộ dao động Stochastic có hai đường chính, đường phần trăm K nhanh hơn, nhạy hơn và đường phần trăm chậm hơn D ít nhạy hơn.

Do đó, khi đường phần trăm D của chỉ báo Stochastics nằm trong vùng bán quá mức, thì đó thường là tín hiệu cho thấy giá có nhiều khả năng đảo chiều về phía tăng. Khi bạn kết hợp giá trị bán quá mức đó với mô hình nến như Morning Star, điều đó có thể mang lại khả năng cao cho việc giao dịch.

Hãy xem một ví dụ về Sao Mai với bộ dao động Stochastics bằng cách sử dụng biểu đồ ngày của cặp GBPJPY.

Trên biểu đồ hình nến ở trên, bạn có thể thấy có một xu hướng giảm mạnh dẫn đến sự hình thành của Morning Star. Tại thời điểm hình thành mô hình đảo chiều Morning Star, chỉ số Stochastics phần trăm D nằm dưới ngưỡng bán quá mức có thể được tham chiếu bằng mũi tên màu xanh lam phía dưới trên biểu đồ.

Do đó, kỳ vọng của chúng ta là giá sẽ tăng sau khi mô hình Morning Star hoàn thành. Có thể thấy rõ, sau một vài nhịp tăng giá chậm chạp sau khi Morning Star hoàn thành, giá đã tăng khá mạnh, vượt qua mức cao dao động quan trọng.

Mặc dù chúng ta đã chứng minh thiết lập này bằng cách sử dụng bộ dao động Stochastics, nhưng nó vẫn sẽ hoạt động tốt như nhau với các bộ dao động xung lượng khác như Chỉ báo Sức mạnh Tương đối (Relative Strength Index) và chỉ báo Williams% R.

Hãy bắt tay vào xây dựng một chiến lược kết hợp với mô hình giao dịch Morning Star. Chúng ta đã xem xét cách sử dụng các mức hỗ trợ chính và các bộ dao động dựa trên động lượng để thêm sự hợp lưu cho thiết lập giao dịch Morning Star. Bây giờ, chúng ta sẽ cùng nhau thiết kế một chiến lược mô hình Morning Star đầy đủ bao gồm mục nhập lệnh, cắt lỗ và thoát. Chiến lược bao gồm mô hình Morning Star cùng với chỉ báo Bollinger Bands .

Chỉ báo Bollinger Bands là một nghiên cứu dựa trên sự biến động rất hữu ích trong việc tìm kiếm các biến động giá quá mức. Cụ thể hơn, khi giá chạm đến đường trên của dải Bollinger, đó thường là thời điểm tốt để tìm kiếm cơ hội bán. Tương tự như vậy khi giá chạm đến đường dưới của dải Bollinger, đó thường là thời điểm tốt để tìm kiếm cơ hội mua.

Bây giờ, giao dịch dải Bollinger theo cách này có thể tự nó có hiệu quả, tuy nhiên khi chúng ta kết hợp các điều kiện này với cấu trúc nến Morning Star, chúng ta sẽ cải thiện đáng kể kết quả giao dịch của mình.

Vì Morning Star là một mô hình đảo chiều tăng giá, nên chúng ta sẽ chỉ tìm kiếm các thiết lập giao dịch dài hạn trong chiến lược.

Đây là các quy tắc cho một giao dịch dài sử dụng chiến lược:

Chỉ báo Bollinger Bands là một nghiên cứu dựa trên sự biến động rất hữu ích trong việc tìm kiếm các biến động giá quá mức. Cụ thể hơn, khi giá chạm đến đường trên của dải Bollinger, đó thường là thời điểm tốt để tìm kiếm cơ hội bán. Tương tự như vậy khi giá chạm đến đường dưới của dải Bollinger, đó thường là thời điểm tốt để tìm kiếm cơ hội mua.

Bây giờ, giao dịch dải Bollinger theo cách này có thể tự nó có hiệu quả, tuy nhiên khi chúng ta kết hợp các điều kiện này với cấu trúc nến Morning Star, chúng ta sẽ cải thiện đáng kể kết quả giao dịch của mình.

Vì Morning Star là một mô hình đảo chiều tăng giá, nên chúng ta sẽ chỉ tìm kiếm các thiết lập giao dịch dài hạn trong chiến lược.

Đây là các quy tắc cho một giao dịch dài sử dụng chiến lược:

- Một sự hình thành Morning Star trên biểu đồ giá.

- Xu hướng giảm dễ nhận biết phải xuất hiện trước khi hình thành mô hình Morning Star.

- Nhập một lệnh Buy (Mua) khi hoàn thành mô hình Morning Star.

- Mức dừng lỗ nên được đặt dưới mức thấp nhất trong mô hình Morning Star.

- Quy tắc Thoát Lệnh 1: Giá phải vượt qua đường MA20 của Bollinger Bands trong vòng 10 cây nến sau khi vào lệnh Buy và thoát trạng thái khi giá giảm vượt và đóng cửa dưới MA20 của dãi Bollinger Bands. Nếu điều kiện này không được đáp ứng, hãy thoát khỏi giao dịch trên cây nến tiếp theo khi chạm MA20.

- Quy tắc Thoát Lệnh 2: nếu giá vào lệnh Mua ngay MA20 (mô hình Morning Star hoàn thành ngay MA20). - Thoát khỏi giao dịch khi chạm vào dải Bollinger phía trên (Upperband).

Ví dụ 1 về chiến lược mô hình Sao Mai

Bây giờ chúng ta hãy chuyển sang một ví dụ thực tế thể hiện chiến lược Sao mai được hiển thị trên biểu đồ giá. Dưới đây, bạn sẽ tìm thấy cặp tiền từ Bảng Anh sang Yên Nhật dựa trên biểu đồ hàng ngày.

Chúng ta có thể thấy ở phía dưới của biểu đồ này có một mô hình Morning Star. Lưu ý nến giảm mạnh là nến đầu tiên trong cấu trúc, nến giữa nhỏ hơn thể hiện sự do dự trên thị trường, tiếp theo là nến tăng tương đối mạnh hoàn thành mô hình.

Khi chúng ta đã xác nhận sự hiện diện của mô hình Morning Star, chúng ta sẽ xem xét hành động giá trước đó để xác nhận rằng có một xu hướng giảm dễ nhận biết đang diễn ra dẫn đến chính mô hình. Như chúng ta có thể thấy rõ ràng giá đang di chuyển xuống thấp hơn theo cách từng bậc thang tạo ra một xu hướng giảm trong hành động giá.

Với những điều kiện được đáp ứng, chúng ta có thể tập trung vào việc thực hiện một lệnh MUA trên cặp tiền tệ này. Lệnh MUA sẽ được bắt đầu ở đầu nến ngay sau khi hoàn thành mô hình Morning Star. Bạn có thể thấy mục nhập lệnh đó sẽ xuất hiện ở đâu bằng cách tham chiếu mũi tên màu xanh lam theo sau sự hình thành Sao mai.

Mức dừng lỗ sẽ được đặt dưới mức thấp nhất trong cấu trúc mô hình Morning Star như có thể được nhìn thấy bằng đường đứt nét màu đen được vẽ bên dưới điểm vào MUA.

Tại thời điểm này, chúng ta sẽ chuyển sang quy trình quản lý giao dịch đó để khi giá di chuyển theo hướng có lợi cho chúng ta. Điều đầu tiên mà chúng ta muốn xem là giá liên quan đến đường MA20 của dải Bollinger. Cụ thể hơn, dựa trên các quy tắc chiến lược của chúng ta, giá phải vượt qua đường MA20 trong vòng 10 cây nến sau khi vào lệnh MUA. Điều kiện này sẽ cho phép chúng ta tiếp tục giữ lệnh giao dịch để có thêm lợi nhuận với tiềm năng tăng giá mạnh trong tương lai.

Như chúng ta có thể thấy rõ ràng giá di chuyển trên đường MA20 trong vòng ba cây nến của tín hiệu vào lệnh. Do đó, chúng ta sẽ tiếp tục giữ giao dịch và sử dụng đường MA20 để thoát khỏi trạng thái.

Điều đó có nghĩa là tín hiệu thoát ra sẽ xảy ra khi giá đóng cửa giảm trở lại dưới đường MA20 này của dải Bollinger.

Nhìn phía ngoài cùng bên phải của biểu đồ giá, chúng ta có thể thấy thời điểm sự kiện đó xảy ra, chúng ta thoát lệnh và giao dịch có lãi.

Ví dụ 2 về thiết lập nến Morning Star

Bây giờ chúng ta hãy xem xét một ví dụ thứ hai về việc thiết lập Morning Star. Dưới đây là biểu đồ giá của cặp EURJPY được hiển thị trên biểu đồ ngày.

Nếu bạn tham khảo phần dưới cùng của biểu đồ giá, bạn sẽ tìm thấy một hình nến Morning Star được xác định rõ ràng. Lưu ý rằng nến đầu tiên trong sự hình thành là một nến giảm tương đối dài, tiếp theo là nến Doji và cuối cùng là nến tăng mạnh. Những ba nến kết hợp để tạo thành cấu trúc Morning Star. Bây giờ chúng ta đã xác định được mô hình Morning Star, chúng ta phải xác nhận rằng nó tồn tại trong bối cảnh thị trường có xu hướng giảm . Nếu bạn xem xét kỹ hành động giá dẫn đến việc hình thành mô hình Sao Mai này, bạn có thể thấy rằng một xu hướng giảm rõ ràng đã được diễn ra.

Bây giờ chúng ta đã xác nhận mô hình Morning Star, chúng ta có thể chuyển sang mục giao dịch. Theo quy tắc của chúng ta, chúng ta sẽ tham gia một vị thế mua ngay sau khi hoàn thành mô hình Morning Star. Như vậy, mục nhập lệnh MUA sẽ được kích hoạt khi bắt đầu nến sau như được hiển thị trên biểu đồ giá.

Để tự bảo vệ mình trong trường hợp giá biến động bất lợi, chúng ta sẽ đặt mức cắt lỗ dưới mức thấp nhất trong cấu trúc mô hình Morning Star.

Mô hình Morning Star hoàn thành chạm vào đường MA20, theo quy tắc thoát lệnh của chúng ta yêu cầu là đóng giao dịch khi giá di chuyển chạm vào dải Bollinger phía trên (Upperband). Bạn có thể thấy nơi mà lần chạm đầu tiên xảy ra trên Upperband sau tín hiệu nhập lệnh. Chính là điểm để chúng ta đóng lệnh giao dịch và có lợi nhuận.

<<<Đăng ký nhận mẫu thiết kế kế hoạch giao dịch Morning Star>>>

Tóm lược

Mô hình nến Morning Star của Nhật Bản là sự hình thành ba nến có hàm ý tăng giá. Đây là một mô hình mạnh mẽ khi nó xảy ra cùng với một số nghiên cứu dựa trên những chỉ báo phân tích kỹ thuật khác, đặc biệt là mức hỗ trợ hoặc tình trạng thị trường quá bán có thể được nhìn thấy bằng cách sử dụng chỉ báo xung lượng như Stochastics hoặc chỉ báo biến động như dải Bollinger. Thêm những bổ sung này vào thiết lập của mô hình nến Sao mai sẽ giúp tăng xác suất thành công trong giao dịch.Hãy chia sẽ nếu bài viết có ích cho bạn và bạn của bạn!

Cám ơn vì đã xem bài.

No comments:

Post a Comment

Bạn có thể copy link ảnh và dán trực tiếp vào ô comment mà không cần dùng thẻ